TEHNICA ŞI STRATEGIA DE TRANZACTIONARE (partea IV)

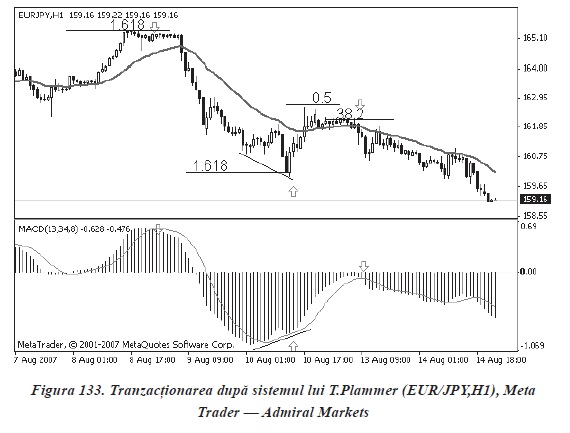

JOE DiNAPOLI

Joe DiNapoli este un lector recunoscut în toată lumea, autor şi analist pe pieţele financiare, trader cu o experienţă de 38 de ani. DiNapoli este acreditat de CTA (Commodity Trading Advisor) şi pe parcursul a 20 de ani a predat tehnicile sale în capitalele financiare din Europa, Asia, Rusia, Orientul Mijlociu şi SUA.

Joe DiNapoli este coautor al cărţii „High Performance Futures Trading, Power Lessons From The Masters”, autorul cursului de trading „Fibonacci Money Management and Trend Analysis In Home Trading”. Opera lui cea mai importantă este „Trading with DiNapoli Levels”, care a devenit cursul de bază pentru toţi traderii pasionaţi de tehnicile Fibonacci. În prezent DiNapoli este preşedintele companiei Coast Investment Software, şi se ocupă de elaborarea şi răspândirea sistemelor de tranzacţionare automatizate. Noi vom analiza doar o parte, dar cea mai cunoscută şi utilă din multitudinea de sisteme şi strategii propuse de DiNapoli, pornind de la materialele cărţii „Trading with DiNapoli Levels”, este aşa‑numita nouă modele intensive. Desigur, vom studia şi renumitele nivele DiNapoli aplicabile si pietei Forex. Înainte să continuăm relatarea, să enumerăm caracteristicile generale şi regulile care vor ajuta la înţelegerea esenţei strategiilor sale:

1._Moving Averages pentru piata Forex

• 3×3 — aceasta este SMA cu 3 perioade, calculată după preţurile de închidere (Close) şi deplasată înainte cu trei perioade. Autorul aplică această medie mobilă pentru analize pe termen scurt pe pieţele cu lichiditate şi volatilitate ridicată, cum ar fi piata forex.

• 7х5 — SMA cu 7 perioade, calculată după preţurile de închidere, deplasată înainte cu cinci perioade, pentru pieţele mai puţin volatile, de exemplu, de acţiuni;

• 25х5 — SMA cu 25 de perioade, calculată după preţurile de închidere, deplasată înainte cu cinci perioade. DiNapoli utilizează această medie mobilă pentru o analiză pe termen lung.

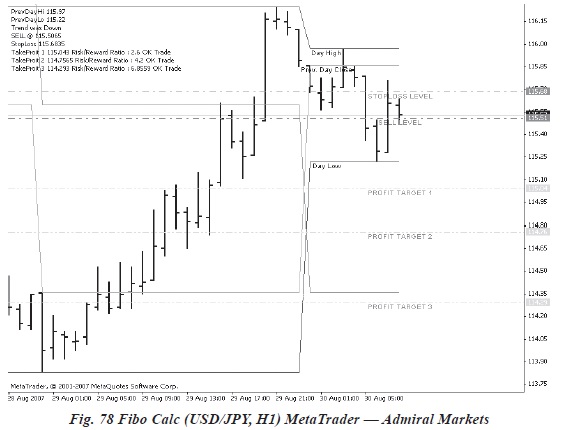

2._Ţinta preţului. DiNapoli utilizează trei puncte (vezi figura 140, perechea forex usd/chf):

• OP = B — A + C

• COP = 0,618 (B — A) + C

• XOP = 1,618 (B — A) + C

Intersectarea dublă

În fig. 141 este prezentat un model de intersectare dublă pe graficul forex USD/CAD.

Caracteristici:

1. Până la formarea modelului Intersectarea dublă piaţa trebuie să urmeze o creştere puternică de 8‑10 bare. Este ideal dacă o asemenea creştere se va realiza pe 15 bare sau mai mult. Această creştere este denumită salt de către DiNapoli.

2. După saltul ascendent trebuie să identificăm barele cu preţul de deschidere mai jos, mai sus şi din nou mai jos faţă de 3×3. Atunci obţinem semnal de vânzare. Similar procedăm cu saltul descendent şi semnalul de cumpărare.

3. După cum se observă pe grafic, minimele şi maximele trebuie să fie aproapiate.

4. Distanţa între minime şi maxime, de la prima intersectare la a doua, nu trebuie să depăşească 8‑10 bare. Ideal ar fi 3 sau 4.

5. Semnalul este valabil cât timp nu este atins punctul M sau preţul de închidere a corecţiei 0,618 nu va străpunge direcţia opusă (în fig. 141 acest nivel este marcat cu o stea).

6. DiNapoli recomandă utilizarea intersectării duble în graficele zilnice, săptămânale şi lunare.

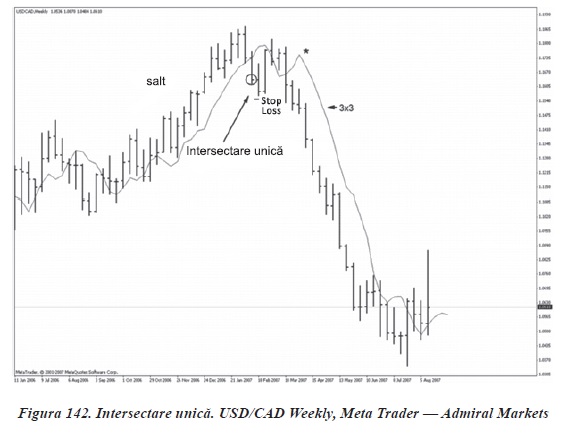

Intersectare unică pentru piata Forex

Pentru această metodă sunt importante nivelele DiNapoli, pe care le vom analiza mai târziu în acest capitol.

Caracteristici:

1. Prezenţa saltului, creşterea sau scăderea cu 8 – 10 bare. Dacă sunt mai multe bare, modelul este mai exact.

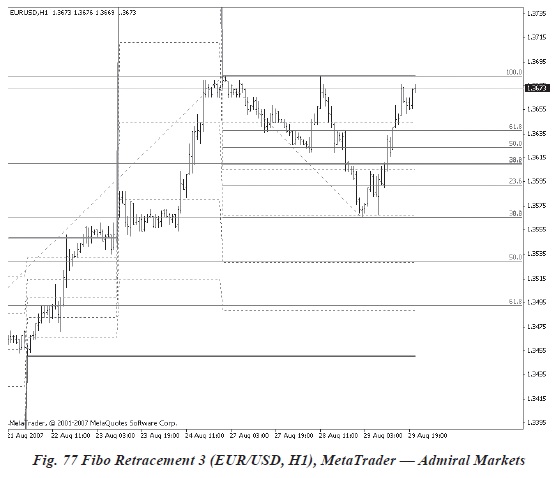

2. După intersectarea iniţială a graficului cu linia 3×3, în apropierea preţului de închidere identificaţi nivelul de suport Fibonacci. La acest nivel deschidem poziţia şi trebuie atins după străpungerea liniei 3×3 în timp de 1‑ 3 perioade. Aici autorul ne recomandă să aplicăm această tehnică pentru analiza graficului zilnic, săptămânal sau lunar (în acest caz, nivelele Fibo pentru intrare şi Stop Loss, în opinia lui DiNapoli, se stabilesc pe graficele de 1H).

3. Ţinta profitului 0,618 — este adecvată pentru mişcarea de străpungere. În fig. 163 este evidenţiată cu o stea (fig.142, perechea forex usd/cad).

Cu alte cuvinte, intersectarea unică este un model care poate anticipa intersectarea dublă, iar creşterea preţului (înainte de a doua străpungere) ajută la fixarea profitului.

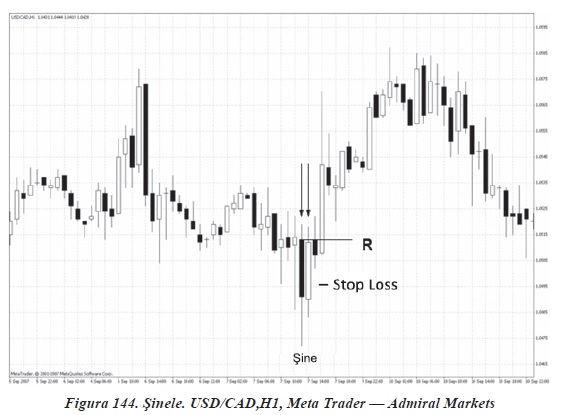

“Şinele” in Forex.

Şinele reprezintă un model care poate fi utilizat pe orice perioadă a graficelor, de la cinci minute până la o lună. Acesta este un semnal al capitulării trendului. El reprezintă o atingere bruscă a unui anumit preţ (maxim sau minim), după care începe o cumpărare/vânzare în masă, şi piaţa revine la valorile iniţiale. Odată cu revenirea la nivelul de la care a început mişcarea bruscă, figura se consideră completă, iar punctul de unde a început mişcarea şi a revenit se numeşte punct de întoarcere. Aceasta metoda este utila in special pentru pietele foarte lichide, cum este piata Forex. Autorul prezintă acest model cu ajutorul următorului exemplu:

„Imaginaţi‑vă câteva case pe litoralul oceanului în Santa‑Barbara (Calofornia) ce apar surprinzător la vânzare cu preţul de 100.000 USD. Aceste oferte dispar rapid, deoarece investitorii imobiliari cumpără imediat aceste case şi preţul revine la valorile iniţiale”.

În fig. 143 sunt reprezentate patru modele clasice de şine (R — punctual de întoarcere).

Regula deschiderii poziţiei se aplică la o schimbare uşoară a direcţiei până la 0,382 din lungimea şinelor, sau când preţurile vor depăşi punctual de întoarcere. Plasăm Stop Loss la 0,618 din lungimea şinelor.

În fig. 144 (perechea forex usd/cad) este reprezentat un model al şinelor, format pe graficul USD/CAD de 1H, între 13:00 şi 14:00 în data de 07.09.2007.

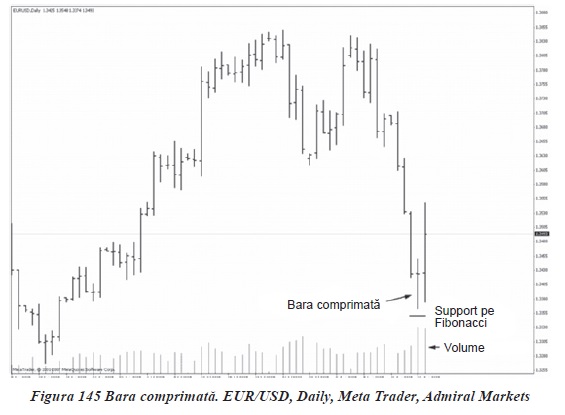

Nivele Fibo cu Bara comprimată

Bara comprimată este o noţiune ce descrie bara (lumânarea), în timpul căreia preţul are o amplitudine mică (preţul de deschidere este aproape de preţul de închidere), dar volumul este foarte mare. O astfel de bară ne arată că piaţa a atins un nivel puternic de suport sau rezistenţă. DiNapoli combină bara comprimată cu nivelele Fibonacci. Astfel acest tip de bare se identifică cu mare precizie. Dacă deschidem poziţia în prezenţa unei asemenea bare, suntem asiguraţi de 2 ori: pe de o parte, de nivelul Fibonacci, pe de altă parte de reacţia pieţei, care ne arată că există un nivel de support sau rezistenţă puternic. Ca filtru suplimentar a barei comprimate, DiNapoli introduce şi câteva condiţii: volumul dat de bara comprimată este cu 30% mai mare în comparaţie cu bara precedentă şi mai mică după MFI în comparaţie cu bara precedentă.

MFI = rb/v, unde:

rb — intervalul barei în puncte,

v — volumul.

Bara comprimată poate fi observată în data de 16.08.2007 în graficul perechii forex EUR/USD (fig. 60). Aici se vede clar creşterea volumelor şi păstrarea corelaţiilor dintre volume şi intervalul preţului în raport cu bara precedentă. DiNapoli recomandă următoarea tactică de tranzacţionare: aşteptăm până când bara comprimată se formează în apropierea unui nivel Fibo puternic, după care deschidem o poziţie pe prima corecţie, nu foarte agresiv. Stop Loss plasăm sub minimul (maximul, dacă vindem) acestei bare. O astfel de tactică autorul o numeşte Genistul A.

Până acum am analizat unele din strategiile propuse de autor. Acum să acordăm atenţie la aportul principal adus de Joe DiNapoli, şi anume la tradingul cu nivelele DiNapoli. Ce reprezintă aceste nivele? Ele constituie nivele de suport şi rezistenţă care corespund unor anumite condiţii. În esenţa lor, aceste nivele se bazează pe teoriile Fibonacci. Cu ajutorul lor autorul dezvoltă această teorie mai departe. Nivelele DiNapoli cuprind: nivelele Fibo, punctele preţului, acumularea şi zonele corelate de preţuri.

Definiţiile legate de nivelele DiNapoli sunt:

• Amplitudinea pieţei (Market Swing). Aceasta reprezintă o anumită evoluţie a pieţei, cu o durată de la un minut până la câţiva ani, între punctual minim şi maxim. Amplitudinea pieţei poate fi numită şi val. În fig. 146 este reprezentată amplitudinea pieţei, încheiată între numărul focalizat F şi punctul 4, aceasta reprezentând trendul ascendent al pieţei.

• Numărul sau punctul reacţiei (Reaction Number). În fig. 146 aceste puncte de reacţie sunt menţionate cu numere de la 1 la 4. Acesta este un punct de jos sau de sus în limitele unor anumite valuri ale pieţei care se mişcă în aceeaşi direcţie ca şi amplitudinea pieţei. Nu este neapărat necesar ca aceste puncte să fie minime sau, corespunzător, maxime ale valurilor pe care le indică.

• Nivele DiNapoli ascunse. În cartea sa DiNapoli explică unele reacţii care rămân nevăzute şi prezintă nivele ascunse. Ele apar în prezenţa gap‑ului (decalaj de preţ); în calitate de puncte se consideră vârful acestui gap. Reacţiile iniţiate cu un salt puternic sunt mai importante.

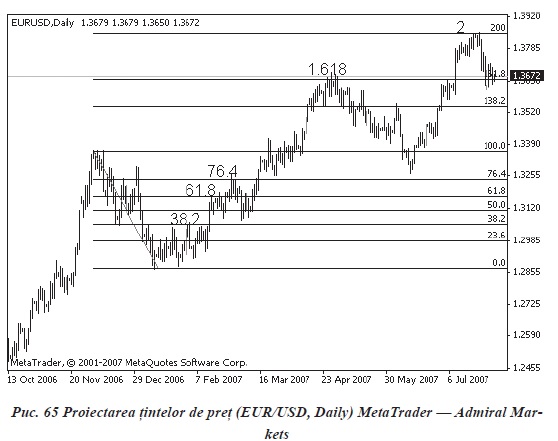

• Numărul focalizat (Focus Number) reprezintă maximul amplitudinii pieţei. Acesta este locul de unde se calculează toate corecţiile (nivelele Fibo). La schimbarea numărului focalizat se schimbă şi nivelele Fibo.

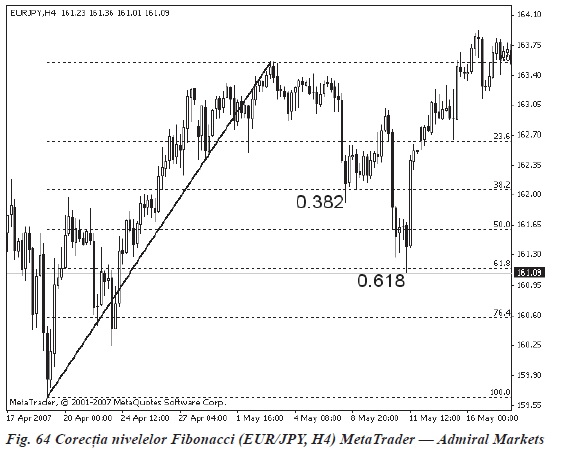

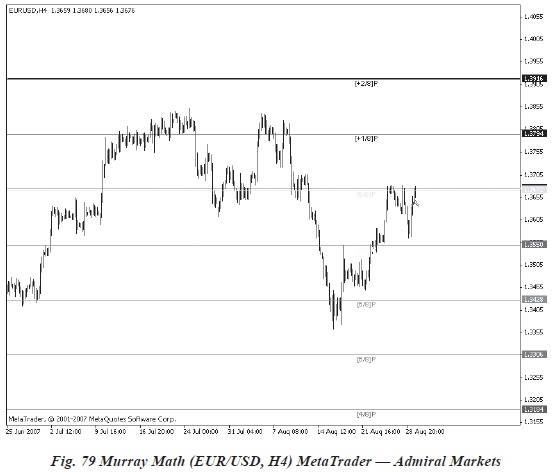

• Nivelele Fibo (Fibnode). Acesta este nivelul de suport sau rezistenţă ce corespunde unei anumite corecţii Fibonacci — 0,382 şi 0,618, pe care le indică cu F3 şi F5.

• Punctul preţului este un număr bazat pe extensia Fibonacci ce arată eventuala ţintă a profitului.

• Acumularea (Confluence, „K”) reprezintă un punct sau un nivel al preţului unde pot fi observate două nivele Fibo — 0,382 şi 0,618 — din diferite puncte ale reacţiei. Particularitatea sa constă în nivelul puternic de suport sau rezistenţă. Aceste două nivele Fibo au aproximativ aceeaşi valoare, acceptată fiind o mică diferenţă. Acumularea include, în afara celor două nivele Fibo, şi intervalul cuprins între acestea.

• Profitul raţional (Logical Profit Objective) este ţinta preţului profitului la poziţia deschisă, obţinută cu ajutorul oscilatorului, prioritar combinat cu extensia Fibonacci.

• Acordul (Agreement) reprezintă zona preţului ce coincide sau este la o distanţă apropiată dintre nivelul Fibo şi unele puncte de preţ.

• Distrugerea preţului. Dacă în mişcarea sa piaţa străpunge un nivel Fibo stabilit, atunci acest nivel nu mai este valabil şi îl ştergem de pe grafic.

Să grupăm toate aceste elemente într‑un exemplu clasic, prezentat în fig. 147.

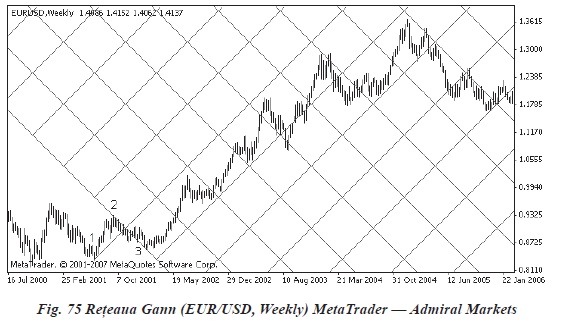

Să analizăm, de asemenea, un exemplu real. În fig. 148 se pot vedea nivele DiNapoli, reprezentate în graficul de o săptămână al perechii forex EUR/USD. Dacă vom calcula nivelele la diferite numere focalizate, vom observa că de multe ori, înainte de atingerea unui nou maxim (unui nou focus) piaţa se îndepărtează de nivelul DiNapoli.

Tehnicile de tranzacţionare, prezentate de DiNapoli, au o aplicare largă pentru piata Forx si alte pieţe financiare diferite şi sunt adecvate în combinaţie cu alte tipuri de strategii. Concret, nivelele DiNapoli constituie o metodă potrivită pentru diferite pieţe, indiferent dacă acestea sunt de acţiuni, valute sau futures.

Pentru a incerca FARA RISCURI tranzactionarea online, deschideti un Forex Cont Demo

sau tranzactionati pe un Forex Cont Real pentru rezultate reale.