Dupa o saptamana cu destul de multe evenimente macroeconomice dar fara dinamici importante in pietele internationale (cu doar cateva exceptii), a sosit momentul sa ne intrebam cat va mai putea dura aceasta asa-zisa acalmie din piete?

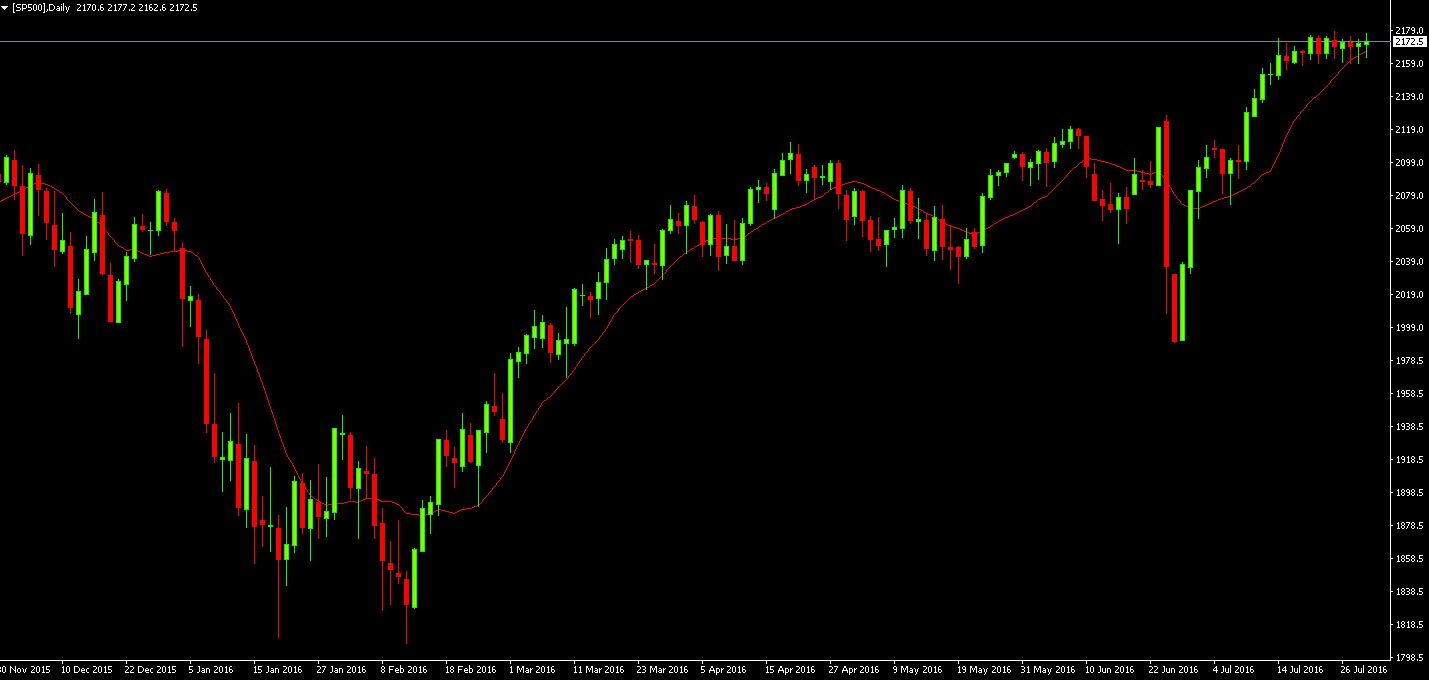

Si, cand spun acalmie, nu exagerez deloc: vineri, 29 Iulie 2016, am avut cea de-a douasprezecea sedinta consecutiva de tranzactionare in care indicele S&P 500 nu a variat, la inchidere, cu mai mult de 1%. Ori, acest lucru nu s-a mai petrecut de foarte, foarte multi ani. Ar fi avut pietele motive sa fie mai volatile? Cu siguranta.

Argumente pentru o volatilitate in crestere

Pe partea de rezultate financiare am avut vesti preponderent bune ale companiilor din sectorul IT din Statele Unite (Apple, Google, Facebook) care au condus la cresteri importante pentru acele companii dar, cu toate acestea, fara sa avem un efect pozitiv in piata la modul general. Motivatia: acele rezultate „bune” pe care Corporate America le-a postat in acest sezon de raportari au fost, intr-adevar, mai bune decat estimarile analistilor dar nu si in raport cu rezultatele postate in urma cu un an. De multe ori, acest mecanism a functionat bine in anii recenti, in sensul ca analistii au venit intentionat cu estimari mai reduse, astfel incat sa devina mai usoara depasirea lor si, in consecinta, cotatiile sa creasca. Si au crescut si acum, dar fara sa avem un efect de inductie in intreaga piata. Din ce cauza? Simplu: intreaga piata este deja scumpa! La nivel de multipli, media PER (Price-Earnings Ratio) pentru indicele S&P500 este la un nivel de peste 18, valoare statistic mare.

In plus, graficul S&P500 ne arata ca raliul a „obosit”.

Nici macar sedinta FED sau modificarile din statement-ul oficial nu au reusit sa dea un imbold pietelor. Oficialii FED au mentionat faptul ca estimarile in ceea ce priveste dinamica economiei s-au imbunatatit intr-o oarecare masura, insa vor ramane in acelasi mood, adica cel de „vazand si facand”. Indicii de pe Wall-Street au inchis sesiunea respectiva de tranzactionare practic fara modificari, insa traderii din piata Forex, pozitionati pe un FED ceva mai „hawkish”, au penalizat dolarul, cotatia EURUSD crescand cu aproximativ 100 de pips dupa anuntul FED. Insa nici aici nu putem spune ca am avut parte de o volatilitate in exces.

Datele macro, dezamagitoare

Din punct de vedere al datelor macroeconomice lucrurile au stat relativ slab: saptamana a inceput cu un avertisment din partea FMI catre guvernele tarilor dezvoltate cum ca trebuie sa se implice si mai mult in masuri de stimulare a cresterii economice, au redus estimarile proprii in privinta dinamicii economiei globale si, nu in ultimul rand, la final de saptamana am putut afla ca economia SUA a crescut, in cel de-al doilea trimestru, cu…. atentie!… doar 1,2% (valoare anualizata) dupa o crestere modesta de 0,8% in T1. Analistii estimau un plus de 2.5%. OK, discutam despre T2, putem spune ca datele fac referire la o perioada prea veche astfel incat sa merite sa o luam in calcul acum (lunile aprilie, mai si iunie).

Insa, daca este sa ne uitam la pietele de marfuri, putem constata ca scaderea abrupta a cotatiei barilului de titei s-a bazat atat pe o crestere a stocurilor de petrol si pe o crestere a numarului de unitati de forare in exploatare, dar si pe un outlook mai slab in ceea ce priveste dinamica cererii de combustibili. Cu alte cuvinte, nimeni nu se asteapta la o revenire in forta a economiei globale.

Frica de a vinde

Rezumand: sentimentul meu este ca piata da semne ca „sta sa cada”. Raliul a obosit (sa fim sinceri acum, indicele S&P 500 inregistreaza cea de-a cincea luna consecutiva de crestere), multiplii sunt sus, datele macroeconomice sunt departe de a fi stelare, idem rezultatele Corporate America, nici macar anuntul premierului Abe de a initia un program de stimulare economica in valoare de 265 bln USD nu a avut darul sa incante investitorii.

Bun, si din ce cauza nu am inregistrat scaderi veti intreba… Din cauza fricii de a vinde. Exact la fel cum s-a intamplat si dupa referendumul din Marea Britanie, cand bancile centrale au anuntat ca vor lucra la unison astfel incat sa sustina cresterea economica. E complicat sa ai curajul sa vinzi sau sa intri short. Situatia difera fata de ceea ce am vazut in vara anului trecut, cand China a fost declansatorul unor corectii importante, pentru ca una e sa constati ca un colos precum China are o crestere economica redusa cu 5 puncte procentuale (asa cum sunau anumite estimari atunci) si alta e sa ai un „deficit” similar pentru Marea Britanie, de exemplu, care nu este un colos…

La ce sa ne asteptam?

Pana acum am expus parte din cele care s-au petrecut in perioada recenta in piete. Mi se pare destul de limpede faptul ca, desi indicele VIX (acel „fear market gauge”) este la sub 12 puncte (valoare statistic extrem de redusa), se acumuleaza tensiuni in piete. Acesta este motivul pentru care estimez ca, in curand, vom avea parte de o corectie in pietele financiare si de o posibila rebalansare de portofolii pe ideea de „risk-off”. Ce anume ar putea declansa schimbarea? Oricare dintre evenimentele de mai jos…

Calendar macroeconomic

Sedinta Bancii Centrale a Angliei (BoE) – 04 August 2016

In prezent, estimarile din piata sunt ca dobanda de referinta pentru lira sterlina va fi redusa la 0,25% (de la 0,50%) si ca nu vor aparea masuri suplimentare de stimulare monetara. In perioada recenta, lira sterlina a ramas in zona 1,31-1,32 in raport cu dolarul si, in cazul in care BoE se va comporta la fel ca la sedinta din iulie (adica fara nicio modificare de politica monetara) este posibil ca indicele FTSE100 (UK100), precum si lira sterlina, sa intre, din nou, intr-o faza corectiva. Poate parea paradoxal acest lucru, insa opinia mea este ca deja este pusa in pret reducerea de dobanda, deci nu putem avea multe surprize strict din acest punct de vedere. Rezumand: daca BoE va livra mai mult decat estimarile, perechea GBPUSD va scadea. Daca insa BoE va livra mai putin, acelasi scenariu va fi valabil. Nu vad cotatia GBPUSD apreciindu-se consistent si pe o perioada rezonabila peste 1,35 decat in cazul in care se va diminua drastic probabilitatea ca activarea Art.50 sa aiba loc in curand.

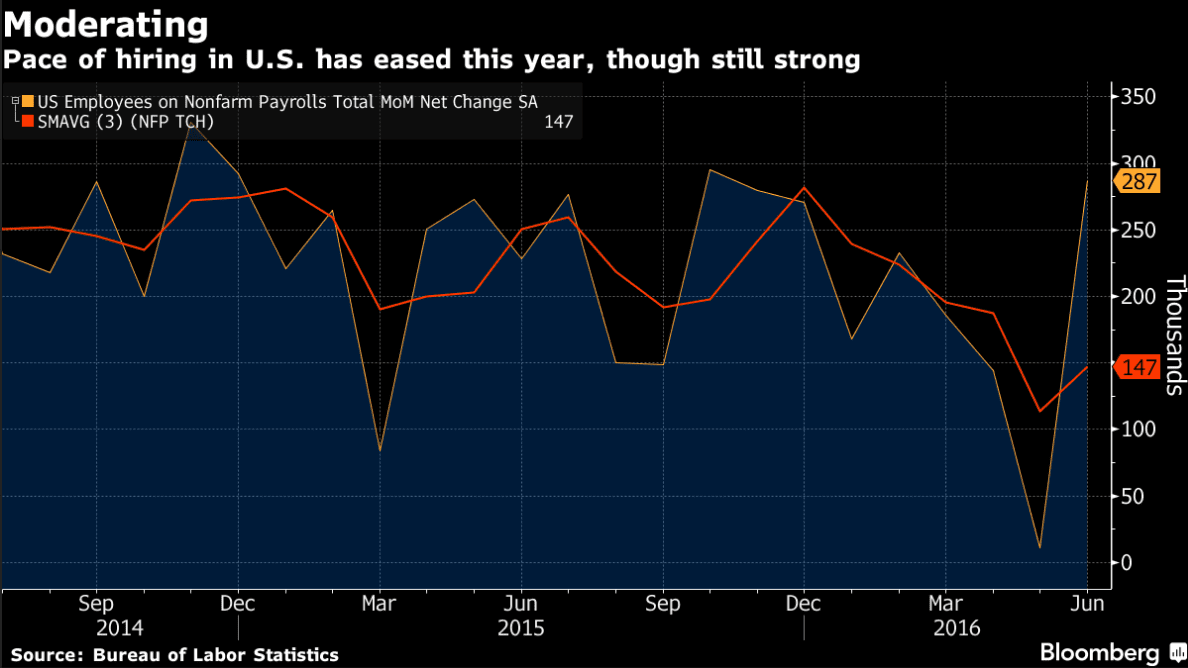

Datele despre piata fortei de munca din SUA (NFP) – 05 August 2016

Un raport slab ar putea induce scaderi pe majoritatea claselor de active. Estimarile curente sunt ca economia SUA ar fi creat, in luna iulie, 175.000 de noi locuri de munca. Cifra este cumva o medie intre valoarea dezamagitoare din luna mai si valoarea excelenta inregistrata in luna iunie.

Aici va fi o discutie interesanta in cazul in care cifrele publicate vor diferi substantial fata de estimari: care dintre valorile inregistrate a fost un accident?… Cele din mai sau cele din iunie?

Posibil scenariu: daca NFP (Non-Farm Payrolls) se vor situa sub 80.000-100.000 piata va merge pe ideea ca accidentul statistic s-a produs in luna iunie, deci un foarte bun motiv pentru o corectie. Pe cale de consecinta cotatia EURUSD va putea forma un trend de crestere (adica dolarul va scadea, la fel si sansele ca FED sa mai ridice dobanda in acest an) si, automat, cotatia aurului sa revina la maximele anului. Pe de alta parte, in cazul in care datele vor depasi estimarile, dolarul va fi moneda castigatoare, cel putin in raport cu euro si cu lira sterlina si, in acelasi timp, aurul sa-si consilideze tendinta corectiva.

Concluzie

Din cele de mai sus rezulta ca sunt sanse mari ca starea de asa-zisa acalmie din piete sa fie inlocuita de o perioada cu o crestere a volatilitatii si a fenomenului de risk-aversion. Pe romaneste: linistea de dinaintea furtunii.

Pentru a incerca FARA RISCURI tranzactionarea online, deschideti un Forex Cont Demo

sau tranzactionati pe un Forex Cont Real pentru rezultate reale.

Sursa: www.admiralmarkets.ro