POZIŢIILE SCURTE (SHORT) şi LUNGI (LONG) ÎN PIAȚA FOREX

Următoarele noţiuni pe care le vom explica sunt poziţiile short şi long.

Poziţia Short presupune vânzarea activului financiar respectiv (care poate să nu ne aparţină), iar poziţia Long — cumpărarea acestuia. Apare întrebarea: cum poate fi vândut ceva ce nu ne aparţine în cazul deschiderii unei poziţii short? Modalitatea, care este utilizată de ani de zile, este următoarea: traderul primeşte cu împrumut activul financiar dat de brokerul său, îl vinde, şi după ce preţul scade, îl cumpără înapoi. Traderul rambursează brokerului partea pe care a împrumutat‑o, oprind profitul pe care l-a realizat. Pentru a fi mai uşor de înţeles, explicăm varianta ideală, fără efect de levier şi spread. De exemplu, traderul a decis să deschidă o poziţie scurtă pe aur. Preţul aurului în acel moment este 680 USD pentru o uncie. Traderul vrea să vândă o uncie de aur. El se adresează brokerului care, la rândul său acordă împrumut sub forma unei uncii de aur, evident, pentru o anumită plată garantată. Traderul vinde aur cu 680 USD. In această perioadă el datorează o uncie brokerului său. Presupunem, că peste un anumit timp preţul aurului scade cu 20 USD şi acum o uncie costă 660 USD. În acest moment, dacă traderul decide să încaseze profitul obţinut, el cumpără o uncie de aur cu 660 USD pe care o rambursează brokerului său, obţinând astfel 20 USD profit, iar brokerul, la rândul său, rambursează plata garantată traderului. Bineînţeles, poziţiile short pot fi efectuate nu numai în cazul aurului, ci şi pentru majoritatea instrumentelor financiare: perechile valutare (Forex), contractele pe diferenţă (Contracts for Difference), contractele Futures etc.

COTAŢII ÎN FOREX

În tranzacţionarea forex întâlnim noţiunile de: cotaţie directă, cotaţie inversă, cotaţie încrucişată (cross‑curs). Prin cotaţie directă se înţelege cantitatea de valută naţională a unui anumit stat, necesară pentru cumpărarea unei unităţi de valută străină: de exemplu, USD/RON constituie cotaţie directă. Pe piaţa Forex aceasta înseamnă o anumită valută, exprimată în dolari. De exemplu, EUR/USD (euro), GBP/USD (lira britanică) sunt cotaţii directe. Cotaţie inversă este cantitatea de valută străină, necesară pentru cumpărarea unei unităţi de valută naţională. Pe piaţa Forex sunt cele în care dolarul este exprimat în altă valută, de exemplu: USD/JPY (yenul japonez), USD/CHF (francul elveţian) etc. Cotaţie încrucişată (Cross‑curs) înseamnă cantitatea de unităţi ale valutei străine, exprimată în unităţi ale altei valute străine. Pe piaţa Forex sunt cele care nu conţin dolarul. Exemple de cross‑curs: EUR/CHF, GBP/JPY, EUR/JPY.

SWAP-ul (SWAP) ÎN FOREX

O altă noţiune importantă pe piaţa Forex este swap‑ul. Acesta este determinat din diferenţa valorii ratelor dobânzilor de referinţă din diferite ţări. De exemplu, rata dobânzii băncii centrale din Japonia este de 0,5%, iar cea din Australia 6,25%. Din cele expuse anterior rezultă că e mult mai avantajos să depozităm capitalul în banca australiană decât în cea japoneză. Diferenţa dinte ratele dobânzilor influenţează direct tranzacţionarea pe piaţa Forex, şi se exprimă cu ajutorul swap‑ului. La deschiderea poziţiei, în practică are loc vânzarea unei valute şi cumpărarea simultană a celeilalte. Astfel, dacă revenim la valutele naţionale ale Australiei şi Japoniei, şi urmărim exemplul concret al dolarului australian şi yenul japonez (AUD/JPY), atunci vom constata că la deschiderea poziţiei long obţinem un profit din swap, iar la cea short o pierdere. Aceasta se datorează faptului că la deschiderea primei poziţii cumpărăm dolarul australian, iar în cazul doi —yenul japonez. Se deosebesc două tipuri de swap în funcţie de direcţia poziţiei deschise. În cazul poziţiei de cumpărare swap‑ul se numeşte long, iar în celălalt caz avem un swap short. Operaţiunea swap (sau — Rollover, Overninght) pe piaţa valutară reprezintă efectuarea simultană a două tranzacţii contrare, cu diferite date de valutare, una de închidere a poziţiei deschise, şi una de deschidere. Cursul swapului şi costul lui se determină în momentul încheierii tranzacţiei. Obiectivul operaţiunii este menţinerea poziţiei deschise în piața forex.

Când investorul individual care tranzacţionează în marjă pe piaţa valutară păstrează o poziţie deschisă pe ziua următoare, noaptea (la ora 00:00 după Greenwich), în contul traderului se debitează sau creditează rezultatul operaţiunii swap. Valoarea acestora depinde de ratele dobânzilor acelor ţări, a căror valute se vând sau se cumpără. Ratele dobânzii sunt stabilite de băncile centrale. La o poziţie long pe valuta cu o rată a dobânzii superioară, swapul este pozitiv (profit pentru trader), iar la poziţia short acesta este negativ (pierdere pentru trader).

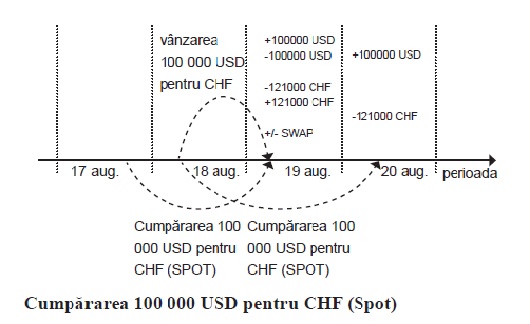

De exemplu, când deschideţi o poziţie long de 1 lot (100.000 de unităţi ale valutei de bază) pe perechea forex USD/CHF la cursul de 1.2100, cumpăraţi 100.000 USD şi vindeţi simultan 121.000 CHF. Real nu dispuneţi de aceste mijloace în numerar şi brokerul Dvs. le acceptă sub formă de credit interbancar. La acest credit se plăteşte dobândă. În acelaşi timp, dobânda trebuie calculată pentru Dvs. în valuta în care aţi deschis poziţia long. Scopul swap‑ului pozitiv îl reprezinta creditarea la o rata a dobânzii mai mică şi depozitarea în dobândă mai mare. Este necesar de ştiut că doar prezenţa unui swap pozitiv nu poate fi unicul criteriu pentru adoptarea unei decizii investiţionale.

GRAFICE PENTRU FOREX

Graficele reflectă modificarea preţurilor instrumentelor financiare. Acesta este cel mai cunoscut mod de vizualizare şi analiză ale cotaţiilor. Fiecare element al analizei tehnice, care va fi studiat ulterior, se bazează pe utilizarea graficelor. În funcţie de modul prin care se reflectă preţul, se deosebesc trei tipuri de grafice: liniar, al barelor (bars) şi al lumânărilor japoneze (candlestick).

De obicei, graficele nu reprezintă un motiv pentru deschiderea unei poziţii; datele lor trebuie combinate cu semnale confirmate de indicatorii analizei tehnice. Graficul liniar este primul tip de grafic la care o să ne oprim (fig. 1). Metoda prin care el se crează este următoarea: se alege perioada de timp şi se aplică un punct care corespunde preţului la sfârşitul acestei perioade.

Perioada poate fi diferită: 1 minut, 15 minute, 1 oră, 4 ore, 1 zi, 1 săptămână, 1 lună etc. După ce punctele pentru anumite perioade sunt formate, ele se unesc şi astfel obţinem graficul liniar. Se poate construi un grafic liniar nu numai pentru preţul de închidere, dar şi pentru cel mediu sau pentru preţul de deschidere.

Graficul cu bare în forex

În acest caz, graficul este format din elemente care se numesc „bare” (eng. Bar — bloc, bară). În funcţie de perioada de timp a graficului, bara reprezintă schimbarea preţurilor într‑o perioadă dată. De exemplu, dacă graficul este pe oră, înseamnă că o bară va arăta mişcarea preţului într‑o oră, dacă este pe 4 ore, atunci şi bara va fi de 4 ore (fig. 2a). Dacă o bară s‑a format la distanţă de cea precedentă, această distanţă se numeşte „gap” (Gap — ruptură/decalaj). Gapurile se întâlnesc de cele mai multe ori în tranzacţionarea acţiuniunilor, deoarece piaţa nu este deschisă 24 de ore şi dacă se tranzacţionează după terminarea sesiunii, deschiderea pieţei se face cu gap. (fig. 2a)

În cazul barei ascendente (fig.4b) se observă creşterea preţurilor, fiindcă preţul de deschidere e mai jos decât preţul de închidere. În celălalt caz, preţul de deschidere e mai mare decât cel de închidere, deci bara este descendentă.

Lumânările japoneze (candlestick) în forex

Lumânările japoneze reprezintă un mijloc străvechi şi cel mai folosit de către profesionişti pentru a reflecta fluctuaţiile pieţei. Au fost folosite pentru prima dată de Munehis Homm în secolul XVI. Acesta era un renumit comerciant de orez şi a observat că poate previziona uşor mişcarea preţurilor, urmărind perioadele precedente. Homm a atras atenţia asupra repetării acestor figuri (imagini), le‑a analizat şi ulterior a tranzacţionat profitabil. Astăzi lumânările japoneze reprezintă una dintre cele mai folosite metode de analiză a evoluţiei pieţei. În esenţă, acestea se aseamănă cu graficele de bare, dar, spre deosebire de ele, lumânările japoneze exprimă direcţiile trendului prin diferite culori. Lumânarea bullish, de regulă, este albă, iar cea bearish — neagră (figura 2c). În primul caz, distanţa de la preţul de închidere până la preţul maxim se numeşte umbra de sus, iar distanţa de la preţul de deschidere până la preţul minim — umbra de jos. O situaţie similară este şi pentru lumânarea bearish. Trebuie menţionat că şi lumânările pot forma gap.

.jpg)